【www.easydail.com--建设工程经济】

随着经济的快速发展,投资理财已经是一件平常普通的事情了。理财对于每一个人的意义都不一样,有人认为理财就是在为自己赚额外的钱,而有些人通过对理财市场的了解和认识,锻炼了自己的思维能力从而影响到个人的处事待人方式,一种是外在的,一种是内在的,不管怎样,理财对我们的生活有着很大的影响。国债就是一种理财方式,下面是招生考试网www.chinazhaokao.com小编是为大家分享国债一年期利率,欢迎参考!

国债一年期利率

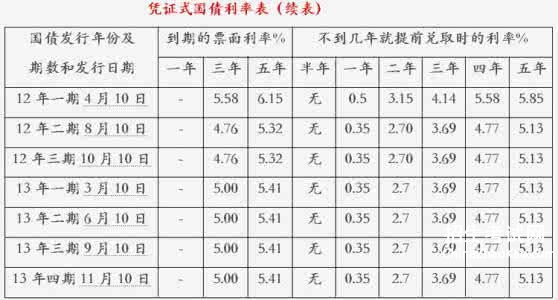

2013年凭证式储蓄国债要发行4次,分别为3月、6月、9月和11月。凭证式国债到期一次还本付息,为记名国债,以填制“凭证式国债收款凭证”的方式按面值发行,可以挂失,可以质押贷款,但不能更名,不能流通转让。电子式储蓄国债一共要发行5次,分别为4月、5月、7月、8月和10月。电子式储蓄国债每年付息一次。电子式储蓄国债是以电子方式记录债权的不可流通人民币债券。与凭证式储蓄国债一样,它只面向境内中国公民,企事业单位、行政机关等机构投资者不能购买。据介绍,财政部决定发行2013年第五期储蓄国债(电子式)和2013年第六期储蓄国债(电子式),两期国债均为固定预期年化利率、固定期限品种,最大发行总额为400亿元。第五期期限为3年,票面为5%,最大发行额为240亿元;第六期期限为5年,票面年预期年化利率为5.41%,最大发行额为160亿元。两期国债发行期为2013年7月10日至7月19日,2013年7月10日起息,按年付息,每年7月10日支付利息。第五期和第六期分别于2016年7月10日和2018年7月10日偿还本金并支付最后一次利息。投资者提前兑取两期国债时,从2013年7月10日开始计算,持有两期国债不满6个月提前兑取不计付利息,满6个月不满24个月按票面预期年化利率计息并扣除180天利息,满24个月不满36个月按票面预期年化利率计息并扣除90天利息;持有第六期满36个月不满60个月按票面预期年化利率计息并扣除60天利息。各个时期的预期年化利率不是一成不变的。目前要发行的国债的预期年化利率就是这样的。

其中公告显示,两期国债发行期均为4月10日至4月19日,4月10日起息,按年付息。投资者购买一、二期国债可通过工行、建行、交行办理两期国债认购、个人国债账户开户和查询业务。业内专家表示,从国际国内经济形势看,近期央行调整基准存贷款预期年化利率的可能性非常低,短期内投资者购买国债的预期年化利率风险较低。

我们看看2014年的国债预期年化利率,对比一下就知道了2014年国债预期年化利率还是比较高的。对国债预期年化利率的了解,能更好的对我们自己投资计划进行改变和完善,从而可以得到我们需要的预期年化收益。不仅要横向的了解,更要纵向的深入去探究。来看看其他关于国债的看法。

2013年记账式附息一期国债,发行300亿,期限为一年期,一年期国债预期年化利率是7.1%,其发行预期年化利率将与去年最后一期持平,即3年期5.58%;5年期6.15%。财政部2013年将发行9期储蓄式国债,包括4期凭证式和5期电子式,每期储蓄式国债均包含3年期和5年期两个品种。国债的预期年化收益自然不能和债券型基金相比,但2012年上半年的降息预期仍明显推升了国债的预期年化收益率,其预期年化收益总体都高过同期定存和大部分银行理财产品。一年期国债:一年期国债预期年化收益和价格有一定的规律,基本规则是与市场预期年化利率成反比。预期年化利率降低,则债券价格上升;预期年化利率上升,则债券价格下跌。而在7月份第二次降息之后,受市场流动性收紧以及债市供给加大等因素的影响,债券市场短期承压 ,出现了调整。新发行的国债产品预期年化利率跟着下调,但仍高于定存。富国基金研报表示,未来3年内国内债券市场将呈现长期慢牛的格局。虽然当前短期国债预期年化收益率对于主流机构的吸引力不大,但资金面的宽松依然推动了银行配置的需求?另一方面,来自部分交易员的观点也进一步指出,虽然前期预期年化利率产品持续面临预期年化收益率上行压力,但元旦以来一级市场预期年化利率新债发行一片暖风,配置型资金心态依旧较为乐观。

一年期在不同的时间,不同的发展阶段都有着不一样的变化,它是随着与之相关的因素的变化而做出改变的。因此,在利用国债预期年化利率表时,还要将影响因素考虑进去。这样才能较为全面的分析出国债预期年化利率的变化。投资国债这种信誉度较高,风险性也相对较低的理财方式,可以说是明智之举。生活会因为你的理财而变得丰富多彩。

网站地图

网站地图